2025年の年末調整は、所得税制の大きな改正に伴い、例年以上に実務上の注意点が増えています。

今回の改正は、主に低所得者層・子育て世帯への税負担軽減を目的としたものであり、特に「控除額の変動」「所得要件の緩和」「新たな控除の創設」が大きなポイントとなります。

企業の給与計算・年末調整ご担当者様が混乱なくスムーズに業務を進められるよう、変更点を絞り解説していきます。

なぜ2025年の年末調整は変わるのか

税制改正では、家計の負担軽減を目的とし、個人が受けられる所得控除の金額や、扶養に入れる親族の所得要件などが大幅に見直されました。

特に、給与所得控除と基礎控除の最低額引き上げにより、多くの方の課税所得が減少し、税負担が軽減されるようになります。

変更点

今回の改正点は次の4点となります。

- 基礎控除について

- 給与所得控除について

- 特定親族特別控除の創設について

- 扶養親族・配偶者等の所得要件の引き上げについて

では、順番に内容について確認していきましょう!

基礎控除の見直しについて

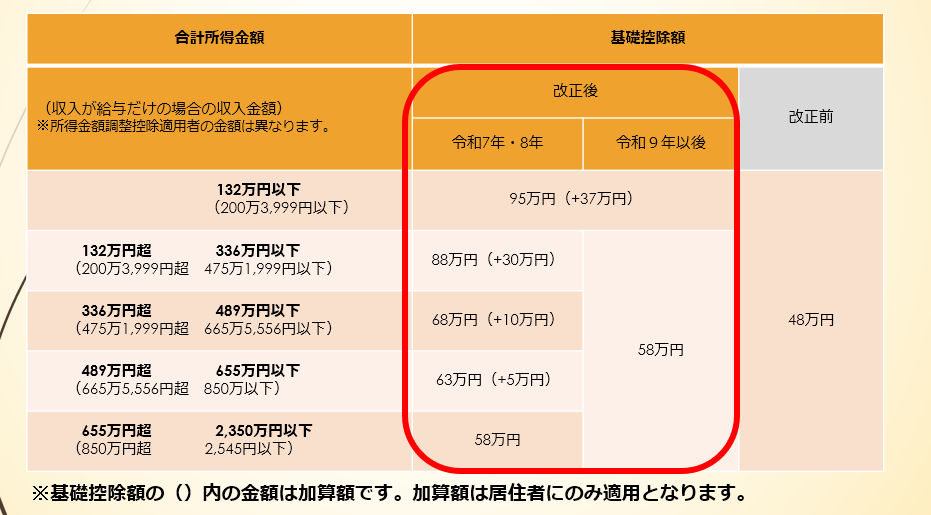

合計所得金額に応じて、基礎控除額が改正されました。

合計所得金額が2,350万円以下の方が対象となり、控除額が48万円から58万円に引き上げとなります。

また低所得者の方については、居住者である場合に限り図の()内の金額が加算された額が基礎控除額となります

ポイント

従業員より提出される「給与所得者の基礎控除申告書」に記載された合計所得金額の見積額に基づき、該当する基礎控除額が適用されます。

よって、従業員の方には正しく記載していただく必要がございます。

区分が細かくなっていますので、事前に従業員にアナウンスを行い正しい金額を記載してもらうようにしましょう。

給与所得控除の見直しについて

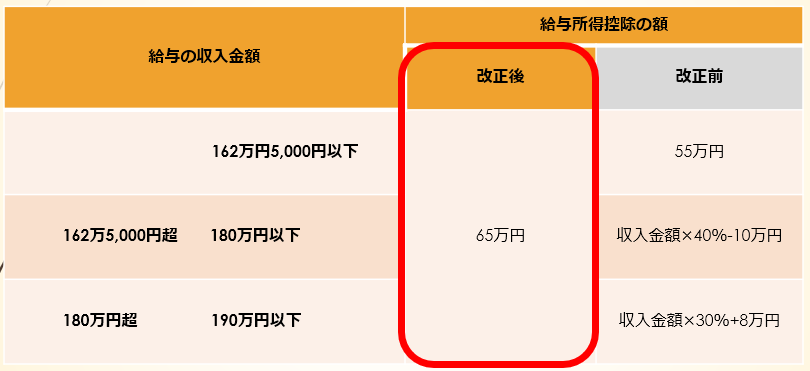

給与所得控除について、最低保証額が55万円から65万円に引き上げされました。

(対象者は、給与収入190万円以下の人のみ)

給与所得控除は、会社員などが経費の代わりに給与から差し引ける控除です。この最低保証額が引き上げとなります。

これにより、給与収入が190万円以下の方は課税される所得が10万円少なりますので税負担が軽減されることになります。

特定親族特別控除の創設

居住者が特定親族を有する場合には、その居住者の総所得金額等から、その特定親族1人につき、その特定親族の合計所得金額に応じて次の金額を控除する特定親族特別控除が創設されました。

「19歳以上23歳未満」の扶養親族(主に大学生の年代)は、これまで「特定扶養親族」として高い控除額(63万円)が適用されていました。

しかし、アルバイトなどの収入が増えると、年収103万円を超えた時点で控除が受けられなくなり、親の税負担が増えるという「103万円の壁」が特に影響していました。

が、今回の改正ではこの大学生年代の扶養親族に「特定親族特別控除」が新設され、特定扶養控除の対象から外れた後も、子の所得に応じて段階的に控除を受けられるようになり、子の年収が188万円を超えなけれれば、親の税負担は増えない設計となりました。

ポイント

- 特定親族特別控除の適用を受けるためには、新たに「給与所得者の特定親族特別控除申告書」を提出してもらう必要があります。

- 19歳から23歳(大学生の年代)のお子様の給与収入が123万円以下の場合は、特定扶養親族となり特定親族特別控除には該当となりません。

- 2025年より創設となりましたので、事前に従業員へ説明を行い申告漏れが無いようにしましょう。

扶養親族・配偶者等の所得要件の引き上げについて

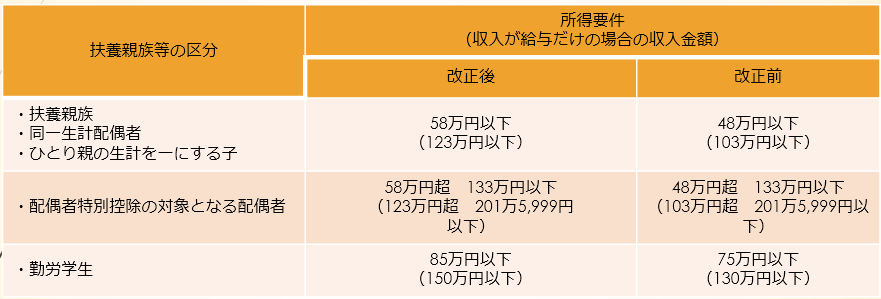

基礎控除額の改正に伴い、扶養控除等の対象となる扶養親族等の所得要件が改定されました。

これまで「年収103万円の壁」として広く知られていた基準が、「年収123万円の壁」と年収の壁が引き上げとなりました。

ポイント

- 所得要件の引き上げにより、新たに扶養対象となる場合は、申告書への記載が必要となりますので、記載漏れに注意しましょう。

- 事前準備をしっかりして年末調整を乗り切りましょう!

まとめ

いかがでしたでしょうか。

2025年は多くの改正がありますのでしっかりと準備をしましょう。

- 申告書様式の確認と周知を徹底しましょう。

新設された「特定親族特別控除申告書」や、所得要件が変更になった「配偶者等控除申告書」「扶養控除申告書」について事前に確認を行っておきましょう。

- 所得要件の変更を正確に把握しましょう。

「年収の壁」が変更となりましたので、扶養対象の範囲が変わりました。事前に従業員へ案内を行い、申告漏れが無いようにしましょう。

- 早めの情報収集と準備をおこないましょう。

国税庁から順次される情報を漏れなく確認しましょう。通勤交通費の変更が急遽発生するかもしれません。

またシステムの設定や従業員への案内など、時期がきたらすぐに対応できるように準備をしておきましょう。

ベスト・パートナーズでは、今回の税制改正に対応した年末調整の実務サポートや、従業員へ向けた説明資料の提供を行っております。

ご担当者様の負担軽減に向けたご支援も可能ですので、お気軽にご相談くださいませ。

ご連絡お待ちしております。